进入下半年,海外中国投资名将上半年投资业绩浮出水面。来自路孚特旗下基金分析公司理柏的数据显示,截至2022年6月30日,海外最大中国股票基金为安联神州A股基金(Allianz China A-Shares AT-USD)规模90.38亿美元(611.17亿元),规模排名第10为Schroder ISF China Opportunities A Acc USD( 施罗德国际精选基金-中国机遇A股基金)规模17.61亿美元(119.08亿元人民币),也即海外10大中国股票基金规模均超100亿元人民币。

10大海外中国股票基金今年上半年业绩最好的是富达基金-中国焦点基金(Fidelity Funds-China Focus A-USD-DIS),上半年净值上涨了3.21%。基金亏损最多的是Schroder ISF China A A Acc USD 施罗德国际精选中国A股基金,上半年净值下跌20.20%。

来源:路孚特理柏

上半年前十大海外股票基金中有两只规模增长。分别是富达基金-中国焦点基金规模上涨了39%和Schroder ISF China opportunities A Acc USD( 施罗德国际精选基金中国机遇基金)规模增加了14%。投资者申购是两只基金规模增加的原因,因为这两只基金要么基金净值虽然上涨,但是规模涨幅远大于基金净值涨幅;要么净值下降,但是规模上涨。

上半年海外10大中国股票基金平均亏损14.03%。4只基金表现超过均值,分别是瑞银旗下的UBS (Lux) Eq Fd - China Opportunity (USD) P-acc,安本旗下的AS SICAV I - China A Share Sust Eq A Acc USD,富达旗下的Fidelity Funds - China Focus A-USD-DIS,施罗德Schroder ISF China Opportunities A Acc USD。

严格说来,因为前10大中国股票基金投资范围不完全相同,有的投资包括A股、港股、海外上市中概股,有的则仅包括A股。因此业绩不完全具有可比性。

富达旗下价值干将表现最佳

富达基金-中国焦点A股基金是10大海外中国股票基金中唯一价值风格基金,其持仓风格为大盘价值。目前的领衔基金经理宁静是海外中国基金经理少数的价值风格基金经理。基金持仓第一大重仓行业是金融。

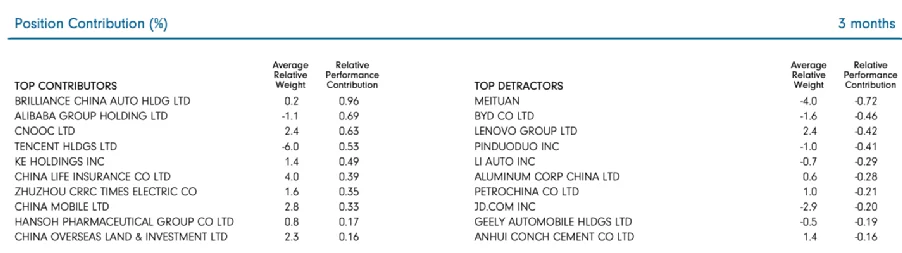

根据相关材料,2022年2季度对基金净值贡献最大的五只个股为华晨中国、阿里巴巴、中海油、腾讯控股、贝壳控股。 拖累最大的5只个股为美团、比亚迪、联想集团、拼多多、理想汽车。

来源:基金材料

来源:基金材料

2季度对组合相对贡献最大的五大行业为房地产、通信服务、工业、医疗健康、能源。

据记者了解,领衔基金经理宁静明年会从香港调到上海,入职富达基金,后者已于去年8月获证监会批准设立。宁静拥有超过20年的中国股票投资经验。她于2013年从贝莱德加入富达管理富达旗下的中国焦点基金。

2022年至今,跟踪MSCI中国指数的MCHI净值下跌了20.95%,相比较而言,上述不少基金的表现都属不错。

另一只值得一提的基金是瑞银干将施斌领衔管理的瑞银(卢森堡)中国精选股票基金。这只基金去年显著亏损,今年基金净值逆袭,前6个月虽然净值依然陷亏损,但是亏损的幅度已经显著低于基准。

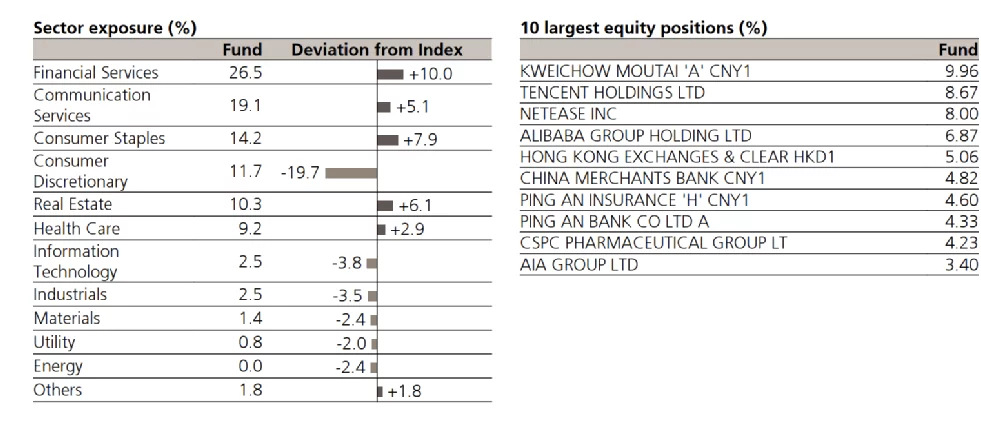

截至6月底,基金的第一大超配行业为金融服务,第二大超配行业为必需消费品,第三大超配行业为房地产。截至6月底,基金的前十大重仓股为贵州茅台、腾讯控股、网易、阿里巴巴、港交所、招商银行、中国平安、平安银行、石药集团、AIA集团。

这只基金的持仓相对集中,一般组合中含40-70只股票。基金给基金经理很大的空间去全行业选择最具吸引力的股票。领先基金经理施斌对消费蓝筹股非常有研究,重仓贵州茅台很多年。截至6月底,贵州茅台依然是基金的第一大重仓股。

安本旗下的AS SICAV I - China A Share Sust Eq A Acc USD,2022年上半年亏损13.98%,亏损幅度低于海外前10大中国股票基金的业绩均值,这只基金由安本的老将姚鸿耀管理。

来源:基金材料

截至6月底,基金的前十大重仓股为贵州茅台、中国中免、招商银行、宁德时代、隆基绿能、环测检测、美的集团、迈瑞医疗、泰格医疗、广联达等。基金的重仓行业为必需消费、工业、信息技术、金融、可选消费、医疗健康、材料、房地产。

Schroder ISF China Opportunities A Acc USD上半年亏损了10.55%,亏损幅度低于前十大中国股票基金基金平均值。2022年2季度,对基金贡献最大的个股是晶科能源、三花智控、隆基绿能。

2022年2季度,基金新入了拼多多,加仓了招商银行,加仓了石药集团。

这只基金在信披材料中写道,经过艰难的一年,今年中国市场的表现逐渐稳定。国内方面,疫情逐渐缓和。如果房地产方面流动性得以显著放松,信贷增速显著提速,以及疫情进一步缓和,中国市场的情绪还会继续好转。尽管中国市场从3季度和4季度的低点强劲反弹,但是目前投资者的情绪还没有恢复到正常状态。

海外最大中国股票基金

大手笔建仓贵州茅台

Allianz China A-Shares AT-USD(安联神州A股基金)是海外最大中国股票基金。截至6月30日,净值下跌19.74%,基金规模90.34亿美元。截至6月30日,基金前十大重仓股为宁德时代、中信证券、隆基绿能、贵州茅台、汾酒股份、东方财富、恩捷股份、美的、保利发展、锦江股份。

尤其值得注意的是,基金在6月首次建仓贵州茅台,一买就买到了第四大重仓股。

在面向部分市场部分投资者的信息披露材料中,安联神州A股基金写道,6月基金略跑输基准。拖累基金业绩的主要是信息科技行业的部分股票。由于全球智能手机和消费电子放缓,这些股票的表现疲弱。好在,基金在这个领域的配置是比较低。因为基金行业配置是比较贴合基准的,而基准对信息科技的配置是比较低的。

个股层面另一个拖累业绩的股票是AR的智能硬件高精度组件供应商。基金认为该公司基本面依然强劲,长期来看将受益于元宇宙或AR/VR领域的增长。

净值贡献较大的是一只电动车供应链公司。该公司生产磷酸铁锂正极,是主要电动汽车电池生产商的主要供应商。我们预计公司将进一步扩展到电动自行车等新业务领域,这将提升公司未来的增长潜力。

安联神州A股基金,6月,中国股市持续复苏。中国A股指数6月上涨近10%,目前较4月底的低点上涨20%(以美元计)。离岸中国公司股票也出现了正回报。此次反弹引人注目,因为它恰逢全球股市疲软期。事实上,中国A股今年迄今的表现优于标准普尔500指数,与年初几个月相比出现明显好转。

虽然美联储和大多数其他央行现在专注于应对通胀压力,并在此过程中采取行动抑制经济活动,但中国的目标是稳经济。为此,相关方面近期不断发布政策,涉及新的基础设施支出、企业税收减免、汽车销售激励措施、放宽贷款条件、降低抵押贷款利率以及指示银行增加贷款等。尽管疫情继续对消费者情绪构成压力,但最近几周,感染数量一直保持在较低水平,相当稳定。宏观数据最近也比预期的要强一些。例如,6 月份制造业采购经理人指数回升至 50 以上。下半年经济反弹的信心正在增强。

6 月份投资组合头寸的主要变化是在白酒公司,该公司是大多数中国 A 股指数中最大的成分股。我们认为该公司最近推出的新电子商务平台是为新增长动力。我们还观察到公司治理和投资者沟通质量的改善。截至月底,增持最多的板块是必需消费品和非必需消费品,减持最多的是工业。